輸入の容易さスコア: A

ビジネスのしやすさ 5/5

- スイスは革新的な国であり、ヨーロッパで最も高い一人当たりの所得を持っているため、ビジネスを行うのに好都合です。

- スイスは欧州連合(EU)の一部ではありませんが、EUと同様のビジネスのしやすさを提供しておりイギリスと同じです。

Landed cost の公平性 4/5

- スイスは平均的な関税とVAT率が低く、合理的なlanded costを実現しています。

法的規制の柔軟性 4/5

- スイスの法的規制はそれほど厳しくありませんが、企業は商品を国内に成功裏に通関させるために、既存の規制に従う必要があります。

送料の可用性とアクセス性 4/5

- スイスは中央ヨーロッパに位置しているため、送料のアクセスが容易です。

- ほとんどの主要な宅配業者がスイスに配送しています。

支払い方法のアクセス性と多様性 5/5

- スイスではさまざまなオンライン支払い方法が利用可能で、受け入れられています。

市場機会 5/5

- 人口のほぼ100%がインターネットにアクセスでき、半数以上がオンラインで買い物をしているため、スイスのeコマース市場は好都合です。

スイスの主要統計

| 人口 | 875.3万人 (2022) |

| GDP | 8074.18億USD (2022) |

| 一人当たりGDP | 92,434USD (2022) |

| インターネット普及率 | 人口の98%がインターネットを使用 (2022) |

| eコマースユーザー | 人口の72.5%がオンラインで買い物 (2022) |

| 主要商品カテゴリ | ファッション、食品、電子機器、デジタルメディア |

| 好まれるオンライン支払い方法 | クレジットカード、PayPal、SOFORT、Klarna、RatePay |

| 言語 | ドイツ語、フランス語、イタリア語、ロマンシュ語 |

| 通貨 | スイスフラン(Confoederatio Helvetica franc)/CHF/CHF$ |

Landed cost スイス向け

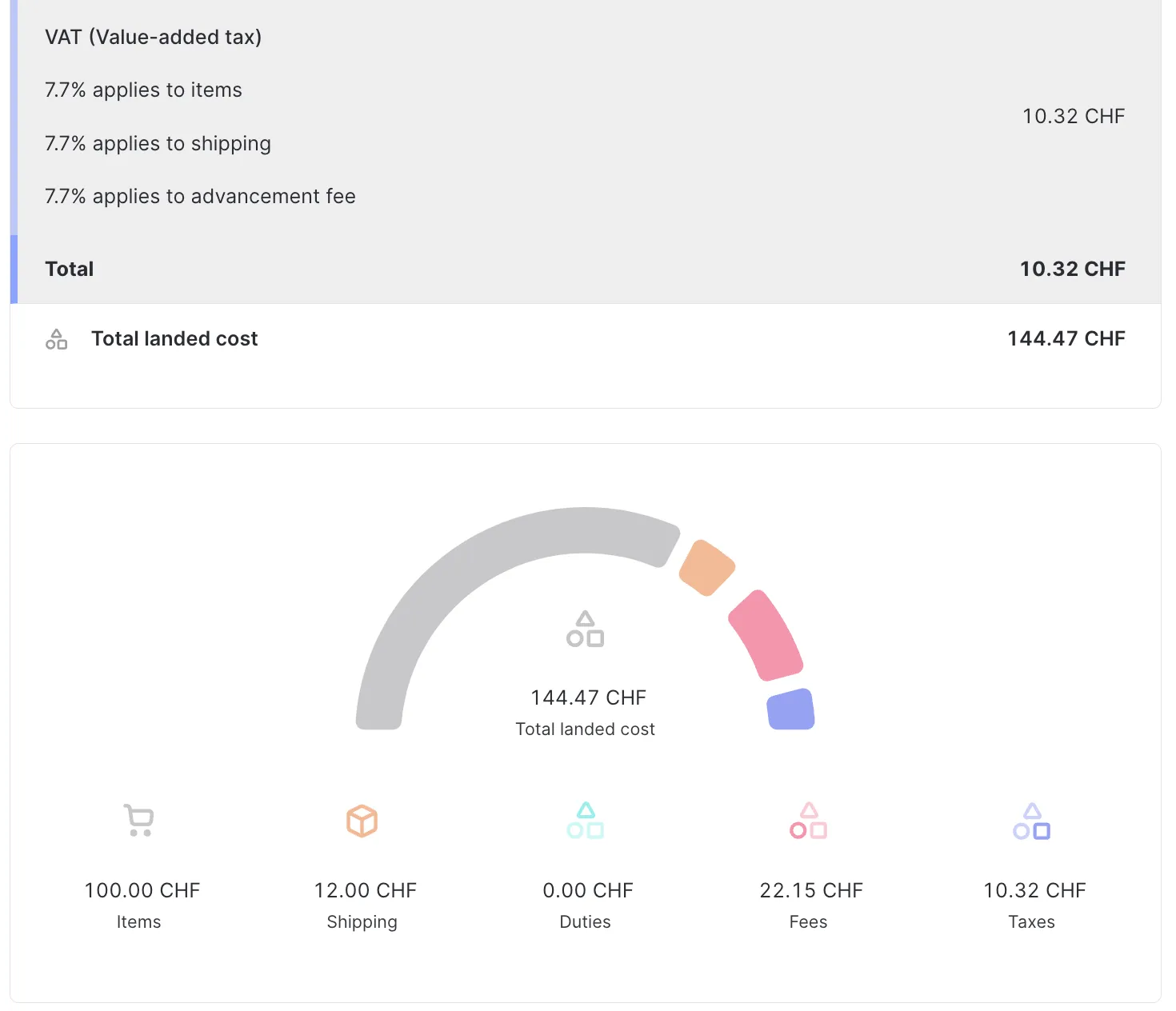

クロスボーダー取引におけるlanded costには、購入に関連するすべての関税、税金、手数料が含まれます。これには以下が含まれます:

- 送料

- 関税

- 税金

- 料金(通貨換算、運送業者、ブローカー、税関、政府の手数料)

スイスのミニマス、税金、関税

dutytaxde minimisの詳細な説明は以下にあります。

関税と税金のミニマス

-

スイスでは、関税額が5 CHF未満の場合、関税は免除されます。

-

スイスでは、輸入税額が5 CHF未満の場合、輸入税は免除されます。

輸入のFOB価に基づく

ミニマス値

輸入の総FOB価が5 CHFを超える場合、関税または税金のいずれかが課されます。5 CHF未満の税金または関税しかかからない注文は免税輸入とみなされ、関税が5 CHF未満の注文も関税免除となります。

輸入税

- 標準rate:8.1%

- 割引rate:2.5%

注文のCIF価に適用されます。

付加価値税(VAT)

スイスへのすべての輸入に対して8.1%のVATが計算されますが、輸入にかかる税金が5 CHFを超える場合にのみ適用されます。スイスはVATの計算にCIF評価方法を採用しています。

- 例えば、貨物の価値が65 CHF以上の場合、8.1%のVATが5 CHF以上となるため、VATが課されます。

食品、書籍、雑誌、医薬品、水などは割引VATrateの対象となります。

-

例えば、貨物の価値が200 CHF以上の場合、2.5%のVATが5 CHF以上となるため、VATが課されます。

-

- スイスのLVCR規制は、年間に100,000.00 CHFを超える低価値商品を輸入する場合に影響します。低価値輸入とは、スイス国内での販売価値が65 CHF未満のクロスボーダー販売商品です。この閾値を超えるとスイス連邦税務局に登録し、スイスへのすべての販売に対して連邦および州のVATを課す必要があります。

- 12ヶ月間に100,000 CHFを超える低価値輸入があった場合、販売時にVATを課し徴収する必要があります。登録済みの小売業者からの輸入は、販売時にVATが徴収されているため、関税時点では免税です。

- 例えば、スイスでの販売がある場合、輸入は2つの税カテゴリーに分かれます:65 CHF超と65 CHF未満。年間600,000 CHFの販売のうち、80,000 CHFが低価値商品(65 CHF未満)であれば、その部分は免税です。しかし、低価値商品からの輸入が100,000 CHF以上の場合、スイスVATに登録し、次月から低価値販売に対してVATを課し始める必要があります。

輸入関税

- 標準rate:6.3%

注文のCIF価に適用されます。

関税rate

関税は商品の総重量に基づいて計算され、多くの場合1キログラムあたり1 CHF未満です。スイスは、関税計算に商品重量(梱包含む)を用いる点でユニークです。関税は、輸入に対して関税額が5 CHFを超える場合にのみ適用されます。

- 例えば、貨物の価値が80 CHF以上の場合、6.3%の関税が5 CHF以上となるため、関税が課されます。

スイス向けLanded costの例

以下はlanded cost Quoterを用いたスイス向けZonosの例です(ミニマス閾値を超えるものと超えないものの2例):

スイス向けLanded cost(ミニマス未満)の例:

スイス向けLanded cost(ミニマス超過)の例(重量要件により関税は計算されません):

貿易協定

スイスは少なくと33の貿易協定を締結しており、参加国の製品に対して関税rateのゼロまたは大幅割引を提供しています。

スイスは世界貿易機関(WTO)の加盟国です

WTOの加盟国として、スイスは最恵国待遇(MFN)条項を遵守しなければなりません。これは、ある国に対して貿易協定で付与された特典や免除を、他のすべてのWTO加盟国にも同じ条件で提供する義務です。例えば、ある国が特定のWTO国に対して関税を10%削減した場合、MFN条項により、すべてのWTO加盟国が同じ10%の削減を受けることになります。

送料とコンプライアンス

主要な宅配サービス:

- DHLエクスプレス

- FedEx

- UPS

- USPS

- Quickpac

- Swiss Connect

運送業者によっては、追加の送料が含まれる場合があります:

- 追跡

- 保険

- 燃料サーチャージ

- 遠隔地配達料金

- サイン料金

- 超過重量または大型料金

- 特別取扱料金

- 危険物料金

- その他

書類と手続き

常に必要:

時々必要:

-

Eur1証明書

- 欧州連合からの商品の優遇原産地処理の資格を証明するために必要

-

配送伝票(貨物発送)

-

貨物マニフェスト(貨物発送)

-

重量証明書(貨物発送)

-

評価指示(貨物発送)

-

トレーサビリティの証明(農業輸入)

-

保険証明書

-

梱包リスト

-

原産地証明書

-

認可/証明書

-

公式確認書

-

分析証明書

詳細についてこちらをご覧ください。

制限、禁止、管理対象品目

政府機関が輸入を規制しています。

禁止品目:

-

バイオサイドのジメチルフマレート(DMF)を含むすべての製品

-

第三国(EU加盟国およびノルウェー以外)からの動物および動物由来製品

-

コーヒー

-

石油製品

-

植物(イラン製)

-

レーダー探知機

- これらの品目は輸入および輸出が禁止されていますが、適切に要求され、税関に申告された場合、返却のために指定されることがあります。ただし、すでに破棄の指示が出されていない場合に限ります。

-

スライド

-

お茶

-

繊維製品

制限品目:

- 骨董品

- 芸術作品

- 医薬品

- 絶滅危惧種の国際取引に関する条約(CITES)による発送

- 特定の農産物

- 軍事および民間の両方の用途を持つ品目(いわゆる「二重用途」)

- 麻薬および薬物

- 燃料

- 特定のナイフ

- モーター、タービン

- 特定の鋼/鉄または銅製品

- レーダーおよびその他のナビゲーションデバイス

- 車両(陸上、空中、水上)

- 牛乳および乳製品(チーズを含む)

- 穀物および飼料製品

- 肉、ゲーム、海産物

- 食品

- アルコール飲料

- 宝石、貴金属

- 有害物質

- 植物

- タバコ製品

詳細についてこちらをご覧ください。

企業向け法規制

ラベリングおよび包装要件

スイスに販売および発送する企業は、輸入される商品がスイスの基準に適合して安全であることを確認する必要があります。さらに、発送者として、スイスの安全基準に準拠するために以下を含め、遵守する必要があります:

-

スイスの製安全基準を満たすこと。

-

CE(欧州適合性)マークの要件に従うこと。

- CEマークが必要特定の製品群のみ。

-

clear製品の適切な使用方法に関する指示を含めること。

-

潜在的な誤用に関する警告を含めること。

ICS2は小売業者に何を要求しますか?

ヨーロッパおよびイギリスに発送するすべての人(例:オンライン小売業者、製造業者、輸出業者)は、発送する前に受取人およびパッケージ内容に関する正確な情報を持っていることを確認する必要があります。

スイスは欧州連合のメンバーですか?

中央ヨーロッパに位置していますが、スイスは欧州連合のメンバーではありません。

EU VATに登録している場合、スイスのVATにも登録する必要がありますか?

あなたのビジネススイスのVAT番号の要件を満たしている場合、はい。EU VAT番号はスイスのVAT番号とは異なります。

スイス国ガイド

国境を越えたeコマース、送料、輸入について学びましょう。

スイス へのeコマースビジネスの拡大を考えているなら、正しい場所に来ました。スイスに商品を販売するために知っておくべきすべてのことを学ぶために読み続けてください。

へのeコマースビジネスの拡大を考えているなら、正しい場所に来ました。スイスに商品を販売するために知っておくべきすべてのことを学ぶために読み続けてください。