Leichtigkeit des Imports von Waren: B

Leichtigkeit der Geschäftstätigkeit 5/5

- Deutschland hat einen reifen E-Commerce-Markt und versierte Online-Käufer.

- Deutschland ist der fünftgrößte E-Commerce-Markt der Welt.

Fairness des Landed cost 1/5

- Die Zoll- und Mehrwertsteuersätze sind hoch, was für landed cost ungünstig ist.

- Deutschlands de minimis ist relativ niedrig, was ebenfalls nicht günstig für landed cost ist.

Flexibilität der gesetzlichen Vorschriften 5/5

- Die Zollvorschriften Deutschlands fallen unter die der Europäischen Union (EU), die angemessen sind und einen einfacheren Handel ermöglichen.

Verfügbarkeit und Zugänglichkeit des Versands 5/5

- Alle großen Kurierdienste versenden nach Deutschland.

Zugänglichkeit und Vielfalt der Zahlungsmethoden 5/5

- Deutschland akzeptiert eine Vielzahl beliebter Zahlungsmethoden, wie PayPal, E-Wallets, Rechnung, Kreditkarte, Paydirekt, Lastschrift usw.

Marktchancen 5/5

- Die Mehrheit der Bevölkerung in Deutschland kauft online, was Verkäufern das Potenzial für hohen E-Commerce-Erfolg bietet.

- Der Markt in Deutschland ist günstig für eine Expansion, da er der fünftgrößte E-Commerce-Markt der Welt ist.

Wichtige Statistiken für Deutschland

| Bevölkerung | 84,3 Millionen (2022) |

| BIP | 4,03 Billionen USD (2022) |

| BIP pro Kopf | 48.810 USD (2022) |

| Internetdurchdringung | 93% der Bevölkerung nutzen das Internet (2022) |

| E-Commerce-Nutzer | 82% der Menschen in Deutschland kaufen online (2022) |

| Führende Produktkategorien | Mode, Medien (Bücher, Musik, Filme und Videospiele) und Elektronik (Computer) |

| Bevorzugte Online-Zahlungsmethode(n) | E-Wallets, PayPal, Rechnung, Kreditkarte (Visa und Mastercard), Paydirekt und Lastschrift (Single Euro Payments Area (SEPA)) |

| Sprachen | Deutsch und Englisch |

| Währung | Euro/EUR/€ |

Landed cost für Deutschland

Der landed cost für eine grenzüberschreitende Transaktion umfasst alle Zölle, Steuern und Gebühren, die mit dem Kauf verbunden sind. Dazu gehören:

- Produktpreis

- Versand

- Zölle

- Steuern

- Gebühren (Währungsumrechnung, Frachtführer, Makler, Zoll- oder Regierungsgebühren)

Deutsches de minimis, Steuer und Zoll

Weitere Erklärungen zu Zoll, Steuer und de minimis finden Sie unten.

Zoll- und Steuer-de minimis

- Steuer de minimis: 0 EUR

- Zoll de minimis: 150 EUR

Basierend auf dem FOB-Wert der Bestellung.

De minimis-Wert

Zoll und Steuer werden nur auf Importe nach Deutschland erhoben, bei denen der gesamte FOB-Wert des Imports den Mindestwertschwellenwert Deutschlands (de minimis) überschreitet, der einen Zoll de minimis von 150 EUR und einen Steuer de minimis von 0 EUR beträgt. Alles unter dem Zoll-de-minimis-Wert ist ein zollfreier Import, aber da der Steuer-de-minimis-Wert null ist, unterliegt jeder Import der Steuer.

Mehrwertsteuer (MwSt)

- Durchschnittlicher MwSt rate: 19%

- Ermäßigte rate: 7%

Angewendet auf den CIF-Wert der Bestellung.

MwSt - Mehrwertsteuer

Die Einfuhr-MwSt wird auf den CIF-Wert der Bestellung erhoben. Die MwSt wird zum Standard rate von 19% erhoben, aber bestimmte Produkte, wie Lebensmittel, Bücher, Hotelunterkünfte, kulturelle Dienstleistungen und mehr, erhalten einen ermäßigten rate von 7%. Die EU verwendet IOSS (Import-One-Stop-Shop) als Methode zur Erhebung der MwSt.

Durchschnittlicher Zoll rate

- Durchschnittlicher Zoll rate: 4,2%

Angewendet auf den CIF-Wert der Bestellung.

Einfuhrzoll

Wie die MwSt wird der Zoll auf den CIF-Wert der Bestellung erhoben. Der Zoll liegt zwischen 0-17%, mit einem durchschnittlichen rate von 4,2%.

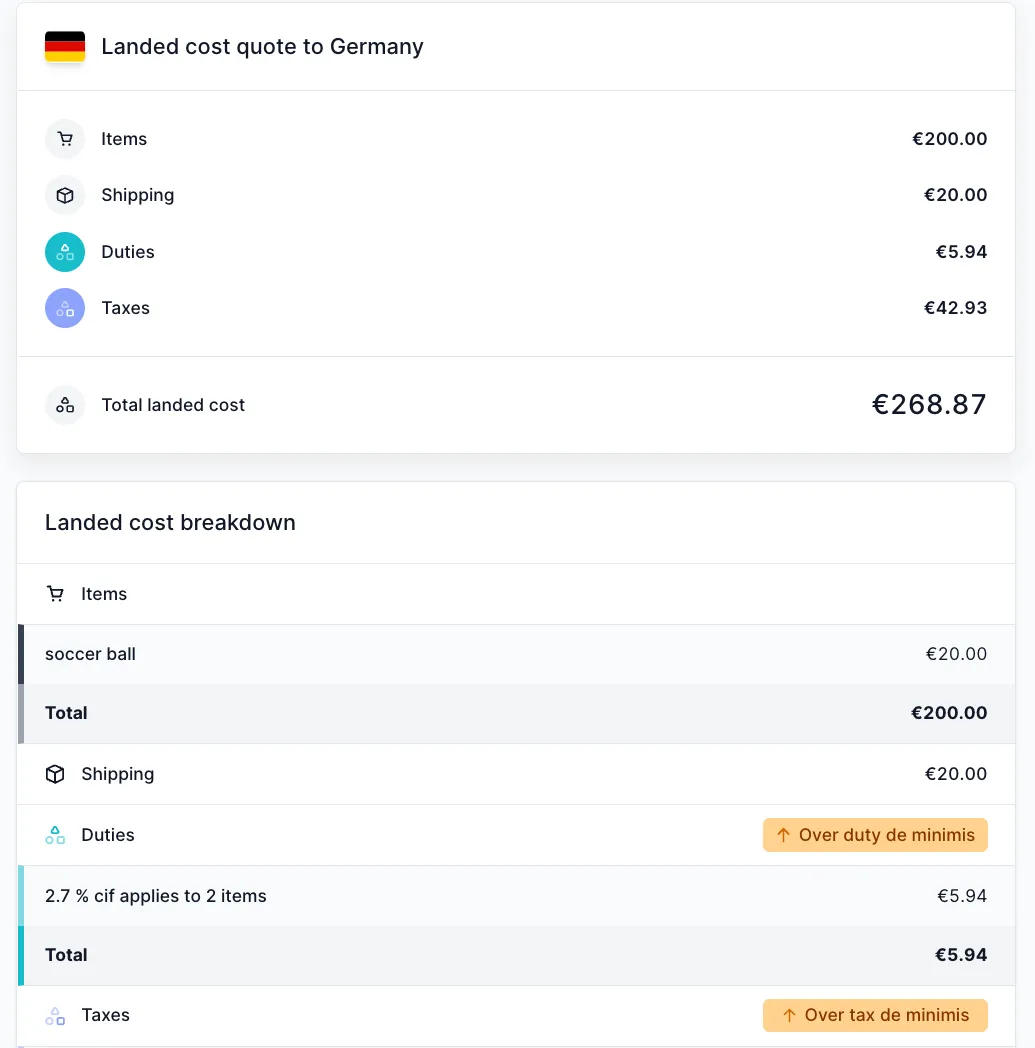

Landed cost Beispiele

Im Folgenden finden Sie Beispielaufteilungen des landed cost für Deutschland (eine unter und eine über dem Zoll-de-minimis-Schwellenwert), die mit dem Zonos Quoter berechnet wurden. Da der Steuer-de-minimis-Wert 0 EUR beträgt, wird die Steuer immer angewendet:

Landed cost für eine Sendung nach Deutschland unter dem Zoll-de-minimis-Wert:

Landed cost für eine Sendung nach Deutschland über den Zoll- und Steuer-de-minimis-Werten:

Handelsabkommen

Deutschland, als Mitglied der EU, hat mindestens 60 Handelsabkommen. Diese Handelsabkommen bieten einen Null- oder stark reduzierten Zoll rate für Waren, die in einem teilnehmenden Land hergestellt werden.

Deutschland nimmt am Gemeinsamen Zolltarif der Europäischen Union teil, der bevorzugte Sätze für Importe aus anderen Ländern anwendet, mit denen die EU Vereinbarungen unterzeichnet hat.

Deutschland ist Mitglied der Welthandelsorganisation

Deutschland ist Mitglied der Welthandelsorganisation (WTO). Daher muss Deutschland die Most-Favored-Nation (MFN)-Klausel einhalten, die ein Land verpflichtet, alle Zugeständnisse, Privilegien oder Immunitäten, die einer Nation in einem Handelsabkommen gewährt werden, allen anderen WTO-Mitgliedsländern zu gewähren. Wenn ein Land die Zölle für ein Land um 10% senkt, besagt die MFN-Klausel, dass alle WTO-Mitglieder ihre Zölle um 10% in dieses Land senken.

Zollressourcen

Deutschlands Zollbehörde

Zollrückerstattung in Deutschland

Zollrückerstattung in Deutschland

Hinweis: Sprechen Sie mit Ihrem Frachtführer über Zollrückerstattungen.

Versand und Compliance

Top-Kurierdienste:

- DHL Express (Deutsche Post DHL)

- FedEx

- UPS

- USPS

- Hermes

- DPD

- GLS

Je nach Kurier können zusätzliche Versandgebühren Folgendes umfassen:

- Sendungsverfolgung

- Versicherung

- Treibstoffzuschlag

- Fernliefergebühr

- Unterschriftsgebühr

- Übergewicht- oder Übergrößengebühr

- Sonderbearbeitungsgebühr

- Gefahrgutgebühr

- usw.

Dokumentation und Papierkram

Immer erforderlich:

Manchmal erforderlich:

-

Registrierung und Identifikationsnummer für Wirtschaftsbeteiligte (EORI)

-

Steuer-ID-Nummer

-

Vollmacht (POA) aus Deutschland, die für die Zollabfertigung benötigt wird

Eingeschränkte, verbotene und kontrollierte Artikel

Regierungsbehörden regulieren Importe.

Verbotene Artikel:

- Alle Produkte, die das Biozid Dimethylfumarat (DMF) enthalten

- Bestimmte krebserregende Substanzen

- Bestimmte Chemikalien, die dem Übereinkommen über chemische Waffen (CWC) unterliegen

- Bestimmte Pestizide, die dem Rotterdamer Übereinkommen unterliegen

- Chlorfluorkohlenwasserstoffe (FCKW)

- Fälschungen von Münzen

- Fälschungen oder Raubkopien

- Kampfhunde

- Flick- und Fallmessern

- Vollautomatische Waffen

- Lebende Tiere

- Und mehr

Eingeschränkte Artikel:

- Tierkörper oder -produkte

- Tierfutter

- Tierpathogene und Tollwutvirus

- Tiere, Vögel und anderes Vieh

- Antiquitäten

- Kaffeemuster

- Computer-Software

- Drogen, verschreibungspflichtige und nicht verschreibungspflichtige

- Explosivstoffe – 1.3 und 1.4S, ausgenommen UN0349, UN0384, UN0481

- Stoffe und Stoffmuster

- Pelze

- Haare und Wolle

- Heu und Stroh

- Medizinische Proben

- Medizinische/zahnmedizinische Versorgung und Ausrüstung

- Nicht verderbliche Lebensmittel (außer Süßigkeiten und Schokolade)

- Pflanzen

- Computerbänder

- Textilartikel (benötigen ein Ursprungszertifikat)

- Tabak

- Unverarbeitetes Holz

- Gebrauchte landwirtschaftliche Maschinen

- Videosender, Geräte, die in der Lage sind, Videoaufnahmen zu übertragen

- Und mehr

Gesetzliche Vorschriften für Unternehmen

Klassifizierung

Die Kombinierte Nomenklatur (CN) wird verwendet, um classify die meisten Waren zu klassifizieren, wenn sie beim Zoll in der EU angemeldet werden. Das CN-Dokument wird jedes Jahr aktualisiert und veröffentlicht, und die neueste Version ist auf der Website der Europäischen Kommission zu finden.

Zollerklärungen

Das Einheitliche Verwaltungsdokument (SAD) und die Zusammenfassende Erklärung sind Dokumente, die für Zollerklärungen verwendet werden.

Identifikationsnummer

Die Registrierung und Identifikationsnummer für Wirtschaftsbeteiligte (EORI) ist eine Identifikationsnummer für den Importeur. Im Allgemeinen muss ein Unternehmen eine EORI (für Geschäft-zu-Geschäft-Sendungen) angeben, aber eine Geschäft-zu-Verbraucher-Sendung benötigt bei der Einfuhr keine EORI.

Regeln und Mehrwertsteuersätze

Jedes Land in der EU wendet die Standard-Mehrwertsteuervorschriften unterschiedlich an, und jedes Land hat unterschiedliche Mehrwertsteuersätze.

Tipps für den Export aus Deutschland

Es gibt Regeln und Verfahren, die EU-Exporteuren vor der Ausfuhr bekannt sein müssen.

Wie erfülle ich die EU-Mehrwertsteuervorschriften?

Es gibt mehrere verschiedene Versandoptionen, aus denen Sie wählen können, um den Anforderungen des EU-Mehrwertsteuergesetzes gerecht zu werden. Zonos' EU-Mehrwertsteuerguide enthält weitere Informationen zu Ihren Optionen.

Was verlangt ICS2 von Einzelhändlern?

Jeder, der nach Europa und ins Vereinigte Königreich versendet, ist betroffen, z.B. Online-Händler, Hersteller und Exporteure, muss sicherstellen, dass er genaue Informationen über den Empfänger und den Paketinhalt hat, bevor er die Sendung über den Frachtführer oder Postdienstleister in die EU oder das Vereinigte Königreich sendet.

Deutschland Länderleitfaden

Erfahren Sie mehr über grenzüberschreitenden E-Commerce, Versand und Import.

Wenn Sie Ihr E-Commerce-Geschäft nach Deutschland ausweiten möchten, sind Sie hier genau richtig. Lesen Sie weiter, um alles zu erfahren, was Sie über den Verkauf von Waren nach Deutschland wissen müssen.

ausweiten möchten, sind Sie hier genau richtig. Lesen Sie weiter, um alles zu erfahren, was Sie über den Verkauf von Waren nach Deutschland wissen müssen.