Facilidade de importação de mercadorias: C

Facilidade de fazer negócios 4/5

- Com uma indústria de comércio eletrônico sofisticada e eficiente, sem mencionar ser a segunda maior economia da América Latina, o México é favorável para fazer negócios.

- O México é membro de várias organizações comerciais e tem um mercado muito competitivo. O México tem laços comerciais e de investimento profundos com os Estados Unidos (EUA), o que torna favorável fazer negócios lá se você estiver localizado nos EUA.

- O Departamento de Estado faz uma avaliação de segurança para cada estado no México, e a Câmara Americana de Comércio no México (AmCham) conduz uma pesquisa sobre tendências de segurança que afetam as empresas anualmente.

Justiça do Landed cost 3/5

- As taxas de impostos e VAT são relativamente baixas, o que é favorável para o landed cost.

- O de minimis fiscal do México é baixo, o que não é favorável para o landed cost.

- Seu de minimis de imposto é muito alto, o que é benéfico para importações.

Flexibilidade das regulamentações legais 3/5

- As regulamentações legais do México exigem várias formas de documentação e procedimentos. Todas as regulamentações devem ser seguidas para garantir que as mercadorias sejam liberadas com facilidade e sucesso no país.

Disponibilidade e acessibilidade de envio 5/5

- Existem muitas opções de transportadoras e envio devido ao tamanho relativamente grande do território mexicano e à população relativamente grande.

Acessibilidade e variedade de métodos de pagamento 5/5

- Os métodos de pagamento disponíveis incluem cartões de crédito internacionais, cartões de débito locais, dinheiro, processadores online, carteiras eletrônicas, etc.

Oportunidade de mercado 3/5

- Menos da metade da população do México faz compras online. No entanto, com o tamanho do mercado mexicano e da população, há oportunidades de mercado para quase todos os produtos.

- O México tem a 15ª maior economia do mundo.

- O México tem um de minimis fiscal relativamente baixo, o que pode fazer com que os compradores hesitem mais em comprar mercadorias de todo o mundo, pois essas importações incorrerão em impostos e/ou taxas se o envio exceder o de minimis fiscal.

Estatísticas-chave para o México

| População | 130,9 milhões (2022) |

| PIB | 1,3 trilhão de dólares americanos (2022) |

| PIB per capita | 9.926 dólares americanos (2022) |

| Penetração da internet | 74% da população usa a internet (2022) |

| Usuários de comércio eletrônico | 48% da população faz compras online (2022) |

| Principais categorias de produtos | Circuitos integrados, petróleo refinado, peças de veículos, peças de máquinas de escritório e carros |

| Método(s) de pagamento online preferido(s) | Cartões de débito, Visa, MasterCard, American Express, PayPal, pagamentos em dinheiro, aplicativo Mercado Pago, pagamentos por telefone, cartões pré-pagos e carteiras eletrônicas |

| Idiomas | Espanhol |

| Moeda | Peso mexicano/MXN/$ |

Landed cost para o México

O landed cost para uma transação transfronteiriça inclui todos os impostos, taxas e encargos associados à compra. Isso inclui:

- Preço do produto

- Frete

- Impostos

- Taxas

- Encargos (conversão de moeda, transportadora, corretor, alfândega ou taxas governamentais)

Imposto, taxa e de minimis mexicanos

Explicação adicional sobre imposto, taxa e de minimis fornecida abaixo

De minimis de imposto e taxa

- De minimis de imposto: 1.000 USD

- De minimis de taxa: 50 USD

Baseado no valor FOB do pedido

Valor de de minimis

Impostos e taxas serão cobrados apenas em importações para o México onde o valor total FOB da importação excede o de minimis de imposto ou taxa do México. Se o valor FOB de um pedido para o México for superior a 50 USD, então a taxa será cobrada. Se o valor FOB de um pedido para o México for superior a 1.000 USD, então o imposto será cobrado. Envio com um valor FOB abaixo dos de minimis de imposto e taxa será considerado uma importação isenta de impostos e taxas; se o valor FOB exceder ambos os valores de de minimis, impostos e taxas serão cobrados.

Imposto de importação

- O México possui uma estrutura de impostos em camadas variando de 16% a 20%

Aplicado ao valor CIF do pedido

Imposto sobre valor agregado (IVA)/Value-added tax (VAT)

O imposto sobre valor agregado (IVA)/Impuesto al valor agregado (IVA) no México varia de 16% a 20% para importações dos EUA e Canadá. Para o resto do mundo, o IVA rate é de 19% a 20%.

Imposto de importação

- Imposto médio rate: 5,8%

Aplicado ao valor CIF do pedido

Imposto rate

Os impostos do México são calculados com base no valor CIF do pedido, exceto para bens originários dos EUA e Canadá, para os quais o valor FOB é utilizado. O imposto médio do México rate é de 5,8%.

Outras taxas e encargos

Imposto sobre produtos

- Álcool: O imposto rate depende da quantidade de álcool, mas as taxas de imposto mais comuns são 26,5%, 60% e 53%.

- Tabaco: O imposto rate depende do tipo de produto de tabaco. Produtos de tabaco caseiros recebem um imposto de 30,4%, enquanto os outros comumente recebem um imposto de 160%.

- Pesticidas: As taxas de imposto sobre produtos para pesticidas são 6%, 7% e 9%.

- Jogos e loterias: O imposto sobre jogos e loterias rate é de 30%.

- Alimentos não saudáveis: Alimentos acima de 275 quilocalorias por 100 gramas recebem um imposto de 8%.

Contraposição e antidumping

-

O imposto compensatório (CVD) e as taxas de antidumping (AD) são encargos adicionais de imposto para compensar o que o país (neste caso, o México) acredita ser dumping ou subsídio de certos produtos que competem com sua indústria doméstica por meio de importações comercializadas de forma injusta.

-

A Administração de Comércio Internacional (ITA) de Aplicação e Conformidade calcula as taxas de antidumping (AD)/imposto compensatório (CVD) e quais importações as taxas se aplicam. A Alfândega e Proteção de Fronteiras (CBP) executa essas decisões e coleta o AD/CVD imposto sobre as importações. O importador é responsável pelos encargos de AD/CVD. Esses recursos descrevem como determinar se suas importações estão sujeitas às taxas de AD/CVD:

Regime fiscal simplificado

- O México opera um "regime fiscal simplificado" onde remessas com um valor aduaneiro inferior a 1.000 USD são avaliadas de uma forma em que impostos e taxas são listados como um único item na fatura. Para pedidos abaixo de 1.000 USD, o imposto de importação é calculado e listado na linha de imposto da fatura, mas para pedidos acima de 1.000 USD, o imposto é listado separadamente.

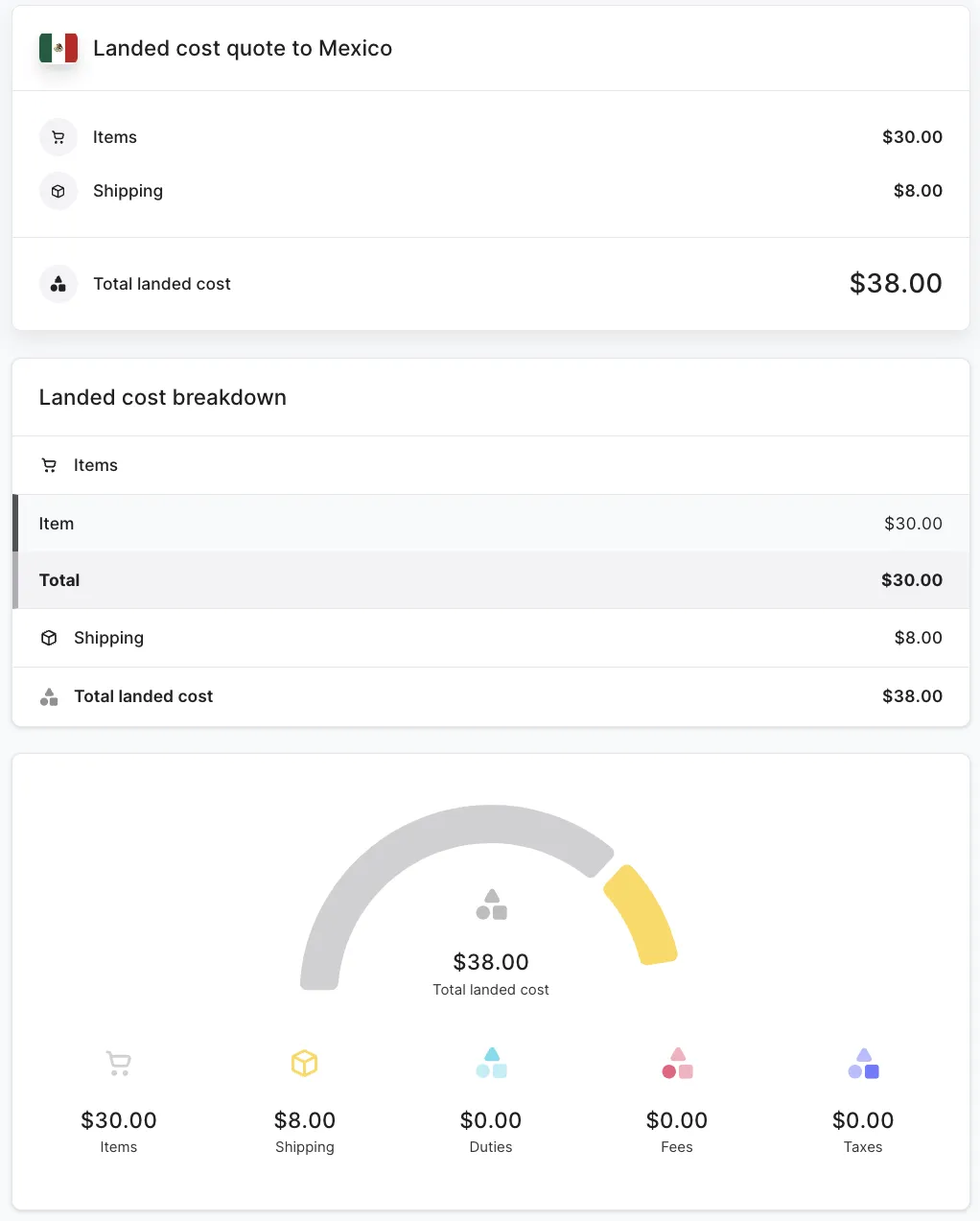

Exemplos de Landed cost

Abaixo estão exemplos de landed cost para o México (um abaixo do limite de isenção de impostos e taxas e um acima do limite de isenção) calculados usando Zonos Quoter:

Landed cost para uma remessa ao México abaixo do valor de isenção:

Landed cost para uma remessa ao México acima do valor de isenção:

Acordos comerciais

O México possui pelo menos 13 acordos comerciais com 50 países que oferecem uma taxa de rate de imposto zero ou altamente descontada para produtos fabricados em países participantes.

Atualmente, o México possui os seguintes arranjos:

- 32 acordos para a promoção e proteção recíproca de investimentos com 33 países

- 9 acordos de escopo limitado no âmbito da Associação Latino-Americana de Integração (ALADI)

- Membro do Tratado de Parceria Transpacífica

- O mais proeminente desses acordos comerciais é o T-MEC/USMCA

Tratado entre México, Estados Unidos e Canadá (T-MEC)

O T-MEC oferece tratamento especial de taxa de rate sobre remessas entre os EUA, México e Canadá.

Em 1º de julho de 2020, o T-MEC substituiu o NAFTA (Acordo de Livre Comércio da América do Norte), que foi um dos acordos comerciais mais antigos e conhecidos. O T-MEC permite procedimentos de entrada formal mínimos e economiza dinheiro para os consumidores, incentivando o comércio global como resultado. O T-MEC oferece economias substanciais para comerciantes que importam produtos fabricados nos EUA, Canadá ou México, que atendem aos requisitos de regras de origem.

Cada país que faz parte do T-MEC chama o acordo pelo seu próprio nome:

- Nos Estados Unidos: Acordo Estados Unidos-México-Canadá (USMCA)

- No México: Tratado entre México, Estados Unidos e Canadá (T-MEC)

- No Canadá: Acordo Canadá-Estados Unidos-México (CUSMA)

É importante adicionar uma declaração à fatura comercial certificando que os produtos importados se originaram de um país do T-MEC/CUSMA/USMCA.

Declaração de exemplo:

"Eu certifico que os produtos cobertos por esta remessa qualificam como um produto de origem para fins de tratamento tarifário preferencial sob o T-MEC/CUSMA/USMCA."

As taxas de impostos e tarifas que o México fornece para os EUA e Canadá sob este acordo são as seguintes:

- Remessas de importação avaliadas em até 50 USD: estão isentas de tarifas e impostos. Remessas ao México avaliadas em menos de 50 USD são classificadas como produtos de baixo valor. Produtos de baixo valor não incorrerão em tarifas nem cobranças de impostos, desde que sejam liberados da alfândega.

- Remessas de importação avaliadas de 50,01 USD a 117 USD: têm uma taxa de imposto geral de rate de 17% se a remessa vier do Canadá ou dos EUA. Importações do resto do mundo estão sujeitas a uma taxa fixa de rate de 19%.

- Remessas de importação avaliadas de 117 USD a 1.000 USD: têm uma taxa de imposto geral de rate de 19% independentemente do país de origem, incluindo os EUA e o Canadá.

- Remessas de importação avaliadas em mais de 1.000 USD: têm uma taxa de imposto geral de rate de 20% para remessas globais, incluindo os EUA e o Canadá. Procedimentos de liberação formal, geralmente exigindo documentação e licenças adicionais, devem ser apresentados para remessas acima de 1.000 USD. Observe que essas remessas provavelmente enfrentarão atrasos no trânsito.

- Remessas do T-MEC devem incluir um certificado de origem. Qualquer formato é aceitável, desde que contenha os nove elementos de dados, que incluem:

- Informações sobre o certificador, exportador, produtor e importador do produto

- Uma descrição e classificação do Sistema Harmonizado de Tarifas (HTS) do produto até o nível de 6 dígitos

- Os critérios de origem sob os quais o produto se qualifica

- O período abrangente (se a certificação cobrir várias remessas)

- Uma assinatura autorizada e data

- Remessas do T-MEC devem incluir um certificado de origem. Qualquer formato é aceitável, desde que contenha os nove elementos de dados, que incluem:

O México é membro da Organização Mundial do Comércio

Como membro da Organização Mundial do Comércio (OMC), o México deve cumprir a cláusula de nação mais favorecida (MFN), que exige que um país forneça quaisquer concessões, privilégios ou imunidades concedidos a uma nação em um acordo comercial a todos os outros países membros da OMC. Por exemplo, se um país reduzir tarifas em 10% para um país, a cláusula MFN afirma que todos os membros da OMC terão suas tarifas cortadas em 10% nesse país.

Recursos aduaneiros

Autoridade Aduaneira do México

México - Regulamentações Aduaneiras

Portal Oficial do México - Serviço de Administração Tributária (SAT)

Reembolsos aduaneiros no México

O México utiliza um portal SAT online, ou módulo de serviços fiscais, para processar reembolsos de IVA, que requer registro e preenchimento de formulários de identificação do contribuinte (referido como Registro Federal de Contribuyentes ou RFC).

Nota: Converse com seu transportador sobre reembolsos aduaneiros.

Envio e conformidade

Principais serviços de courier:

- DHL Express

- FedEx

- UPS

- USPS

- Correos De Mexico

- Estafeta

- RedPack

Dependendo do courier, taxas adicionais de envio podem incluir:

- Rastreamento

- Seguro

- Taxa de combustível

- Taxa de entrega remota

- Taxa de assinatura

- Taxa de peso ou tamanho excessivo

- Taxa de manuseio especial

- Taxa de mercadorias perigosas

- etc.

Documentação e papelada

Para clear a alfândega no México, documentação específica é necessária para cada remessa. A falha em incluir detalhes obrigatórios—especialmente o CPF—pode resultar em retenções ou devoluções na alfândega.

-

- Deve incluir o RFC do destinatário (Registro Federal de Contribuintes)—este é o número de identificação fiscal do destinatário e é obrigatório para todas as importações no México. Isso deve aparecer no campo de ID fiscal do destinatário na fatura.

- Valores aceitos: RFC, CURP (Clave Única de Registro de Población) ou um número de identificação fiscal estrangeiro.

-

Certificado de origem: Se o valor das mercadorias (valor do carrinho antes do transporte) for superior a 1.000 USD

Obtenha mais detalhes na página de Requisitos e Documentação de Importação da Administração de Comércio Internacional.

Importações restritas, proibidas e controladas no México

Agências governamentais regulam as importações.

Itens proibidos

- De papoula

- Maconha

- Sulfato de tálio

- Diacetilmorfina

- Aparelhos elétricos, eletrônicos e domésticos

- Cerveja

- Charutos

- Compensado

- E mais

Itens restritos

- Pneus e mercadorias usadas

- Roupas usadas

- Armas, cartuchos, explosivos

- Extratos, essências, concentrados ou qualquer base de café

- E mais

Regulamentações legais para empresas

Registro

(Para remessas B2B) A empresa que importa mercadorias para o México (os destinatários) precisa se registrar no México como uma empresa e obter um número de identificação fiscal. Isso é realizado com o Registro Oficial de Importadores do governo mexicano, conhecido como “Padron de Importadores.” Este registro permitirá que o importador faça parte da Autoridade Fiscal Mexicana (SAT).

Despachante aduaneiro

Muitas remessas exigem um despachante para clear a remessa. Todas as remessas estão sujeitas a pré-inspeção pelo despachante aduaneiro. É aconselhável que remessas de alto valor (avaliadas em mais de 1.000 USD) utilizem um despachante aduaneiro local.

Quais são as plataformas de ecommerce mais populares no México?

As cinco plataformas de ecommerce mais populares no México são Amazon.com.mx, Walmart.com.mx, Shein.com.mx, liverpool.com.mx e Coppel.com.mx.

Guia do país México

Saiba mais sobre comércio eletrônico transfronteiriço, envio e importação.

Se você está procurando expandir seu negócio de comércio eletrônico para o México , você veio ao lugar certo. Continue lendo para aprender tudo o que você precisa saber sobre a venda de mercadorias para o México.

, você veio ao lugar certo. Continue lendo para aprender tudo o que você precisa saber sobre a venda de mercadorias para o México.