Leichtigkeit des Importierens von Waren Bewertung: C

Leichtigkeit des Geschäfts 4/5

- Mit einer anspruchsvollen und effizienten E-Commerce-Branche, nicht zu vergessen, dass Mexiko die zweitgrößte Volkswirtschaft in Lateinamerika ist, ist Mexiko günstig für Geschäfte.

- Mexiko ist Mitglied mehrerer Handelsorganisationen und hat einen sehr wettbewerbsfähigen Markt. Mexiko hat enge Handels- und Investitionsbeziehungen mit den Vereinigten Staaten (USA), was es günstig macht, dort Geschäfte zu tätigen, wenn Sie sich in den USA befinden.

- Das Außenministerium führt eine Sicherheitsbewertung für jeden Bundesstaat in Mexiko durch, und die Amerikanische Handelskammer in Mexiko (AmCham) führt jährlich eine Umfrage zu Sicherheitstrends durch, die Unternehmen betreffen.

Fairness der Landed cost 3/5

- Die Zoll- und Mehrwertsteuersätze sind relativ niedrig, was für die landed cost günstig ist.

- Das Steuerde-minimis in Mexiko ist niedrig, was nicht vorteilhaft für die landed cost ist.

- Ihr Zollde-minimis ist sehr hoch, was vorteilhaft für Importe ist.

Flexibilität der rechtlichen Vorschriften 3/5

- Mexikos rechtliche Vorschriften erfordern verschiedene Formen von Dokumentation und Verfahren. Alle Vorschriften müssen befolgt werden, um sicherzustellen, dass Waren reibungslos und erfolgreich ins Land eingeführt werden.

Verfügbarkeit und Zugänglichkeit des Versands 5/5

- Aufgrund der relativ großen Landmasse und der relativ großen Bevölkerung Mexikos gibt es viele Carrier- und Versandoptionen.

Zugänglichkeit und Vielfalt der Zahlungsmethoden 5/5

- Verfügbare Zahlungsmethoden umfassen Kreditkarten, internationale Karten, lokale Debitkarten, Bargeld, Online-Zahlungsabwickler, E-Wallets usw.

Marktchancen 3/5

- Weniger als die Hälfte der mexikanischen Bevölkerung kauft online. Mit der Größe des mexikanischen Marktes und der Bevölkerung gibt es jedoch Marktchancen für nahezu jedes Produkt.

- Mexiko hat die 15. größte Volkswirtschaft der Welt.

- Mexiko hat ein relativ niedriges Steuerde-minimis, was dazu führen kann, dass Käufer zögerlicher sind, Waren aus aller Welt zu kaufen, da diese Einfuhren Zölle und/oder Steuern unterliegen, wenn die Sendung das Steuerde-minimis überschreitet.

Schlüsselstatistiken für Mexiko

| Bevölkerung | 130,9 Millionen (2022) |

| BIP | 1,3 Billionen USD (2022) |

| BIP pro Kopf | 9.926 USD (2022) |

| Internetdurchdringung | 74 % der Bevölkerung nutzen das Internet (2022) |

| E-Commerce-Nutzer | 48 % der Bevölkerung kaufen online ein (2022) |

| Führende Produktkategorien | Integrierte Schaltkreise, raffiniertes Erdöl, Fahrzeugteile, Büromaschinenteile und Autos |

| Bevorzugte Online-Zahlungsmethode(n) | Debitkarten, Visa, MasterCard, American Express, PayPal, Barzahlungen, Mercado Pago-App, Zahlungen per Telefon, Prepaid-Karten und E-Wallets |

| Sprachen | Spanisch |

| Währung | Mexikanischer Peso/MXN/$ |

Landed cost für Mexiko

Der landed cost für eine grenzüberschreitende Transaktion umfasst alle Zölle, Steuern und Gebühren, die mit dem Kauf verbunden sind. Dazu gehören:

- Produktpreis

- Versand

- Zölle

- Steuern

- Gebühren (Währungsumrechnung, Frachtführer, Makler, Zoll- oder Regierungsgebühren)

Mexikanische Zölle, Steuern und de minimis

Weitere Erklärungen zu Zoll, Steuer und de minimis finden Sie unten

Zoll- und Steuer-de minimis

- Zoll de minimis: 1.000 USD

- Steuer de minimis: 50 USD

Basierend auf dem FOB-Wert der Bestellung

De minimis-Wert

Zoll und Steuer werden nur auf Importe nach Mexiko erhoben, bei denen der gesamte FOB-Wert des Imports den de minimis-Wert für Zoll oder Steuer in Mexiko überschreitet. Wenn der FOB-Wert einer Bestellung nach Mexiko über 50 USD liegt, wird die Steuer erhoben. Wenn der FOB-Wert einer Bestellung nach Mexiko über 1.000 USD liegt, wird der Zoll erhoben. Sendungen mit einem FOB-Wert unter den de minimis-Werten für Steuer und Zoll werden als steuerfreier und zollfreier Import betrachtet; wenn der FOB-Wert über beiden de minimis-Werten liegt, werden Zoll und Steuer erhoben.

Einfuhrsteuer

- Mexiko hat eine gestaffelte steuerliche Struktur, die von 16% bis 20% reicht

Angewendet auf den CIF-Wert der Bestellung

Impuesto al valor agregado (IVA)/Mehrwertsteuer (VAT)

Die Mehrwertsteuer (VAT)/Impuesto al valor agregado (IVA) in Mexiko variiert zwischen 16% und 20% für Importe aus den USA und Kanada. Für den Rest der Welt beträgt der IVA rate 19%-20%.

Einfuhrzoll

- Durchschnittlicher Zoll rate: 5,8%

Angewendet auf den CIF-Wert der Bestellung

Zoll rate

Die Zölle in Mexiko werden basierend auf dem CIF-Wert der Bestellung berechnet, es sei denn, es handelt sich um Waren, die aus den USA und Kanada stammen, für die der FOB-Wert verwendet wird. Der durchschnittliche Zoll rate in Mexiko beträgt 5,8%.

Weitere Steuern und Gebühren

Verbrauchsteuer

- Alkohol: Die Steuer rate hängt von der Menge des Alkohols ab, aber die häufigsten Steuersätze sind 26,5%, 60% und 53%.

- Tabak: Die Steuer rate hängt von der Art des Tabakprodukts ab. Hausgemachte Tabakprodukte erhalten eine Steuer von 30,4%, während andere häufig eine Steuer von 160% erhalten.

- Pestizide: Die Verbrauchsteuersätze für Pestizide liegen bei 6%, 7% und 9%.

- Glücksspiel und Lotterien: Die Verbrauchsteuer rate für Glücksspiel und Lotterien beträgt 30%.

- Junk Food: Lebensmittel mit mehr als 275 Kilokalorien pro 100 Gramm unterliegen einer Verbrauchsteuer von 8%.

Ausgleichs- und Antidumpingzölle

-

Ausgleichszoll (CVD) und Antidumping (AD) Gebühren sind zusätzliche Zollgebühren, um das auszugleichen, was das Land (in diesem Fall Mexiko) als Dumping oder Subventionierung bestimmter Produkte ansieht, die mit ihrer heimischen Industrie durch unfair gehandelte Importe konkurrieren.

-

Die Enforcement and Compliance der International Trade Administration (ITA) berechnet die Antidumping (AD)/Ausgleichszoll (CVD) Sätze und auf welche Importe die Zölle angewendet werden. Der Zoll- und Grenzschutz (CBP) führt diese Entscheidungen aus und erhebt die auf die Importe auferlegten AD/CVD. Der Importeur ist für die AD/CVD-Gebühren verantwortlich. Diese Ressourcen erläutern, wie Sie feststellen können, ob Ihre Importe den AD/CVD-Sätzen unterliegen:

Vereinfachtes Steuersystem

- Mexiko betreibt ein "vereinfachtes" Steuersystem, bei dem Sendungen mit einem Zollwert unter 1.000 USD so bewertet werden, dass Zoll und Steuern als eine Position auf einer Rechnung aufgeführt werden. Für Bestellungen unter 1.000 USD wird der Einfuhrzoll berechnet und in der Steuerposition der Rechnung aufgeführt, während für Bestellungen über 1.000 USD der Zoll separat aufgeführt wird.

Landed cost Beispiele

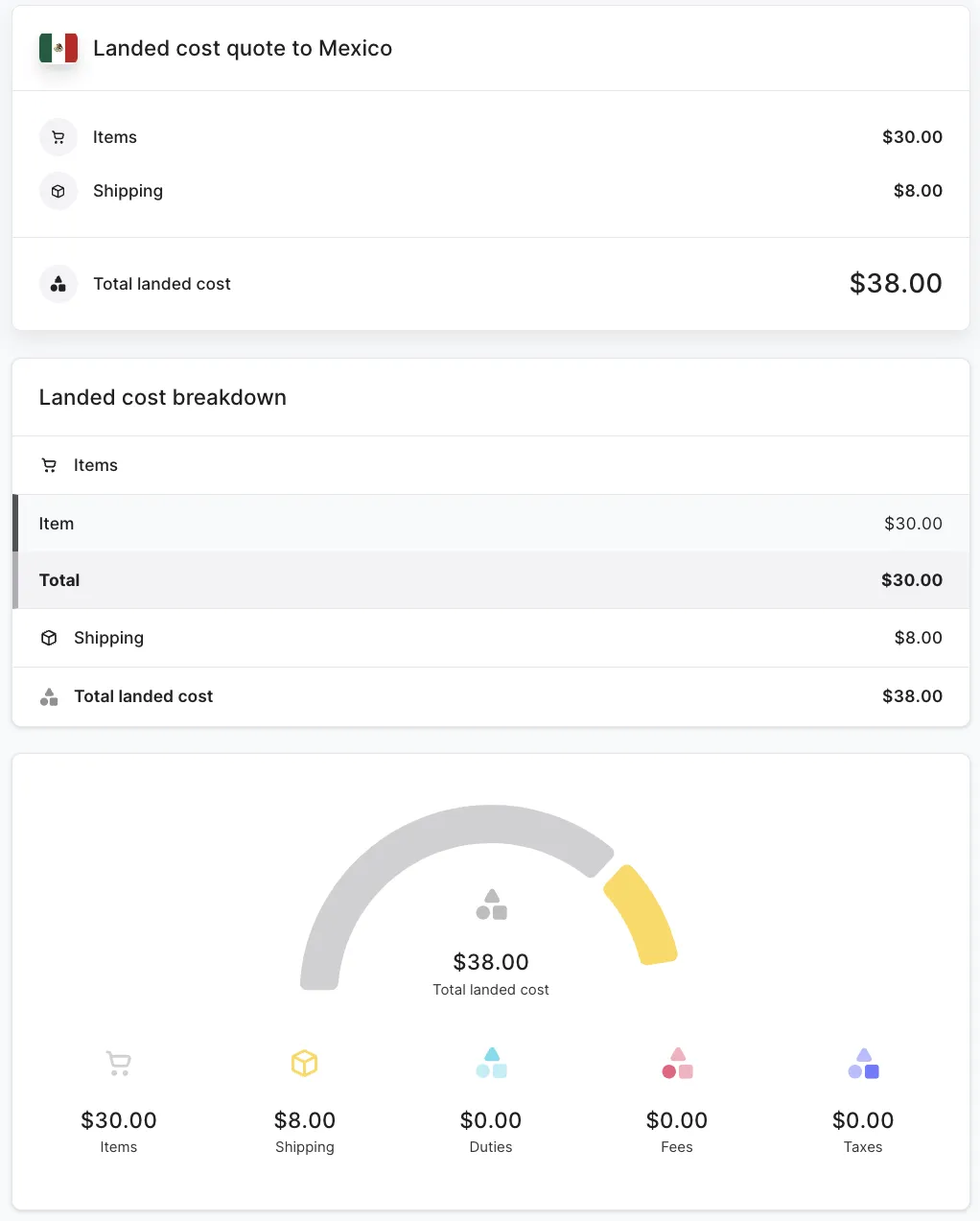

Unten sind beispielhafte landed cost Aufschlüsselungen für Mexiko (eine unterhalb und eine oberhalb des de minimis-Wertes für Zölle und Steuern) berechnet mit Zonos Quoter:

Landed cost für eine Sendung nach Mexiko unterhalb des de minimis-Wertes:

Landed cost für eine Sendung nach Mexiko oberhalb des de minimis-Wertes:

Handelsabkommen

Mexiko hat mindestens 13 Handelsabkommen mit 50 Ländern, die einen Nulltarif oder stark ermäßigte Zollsätze für in teilnehmenden Ländern hergestellte Waren bieten.

Derzeit hat Mexiko folgende Vereinbarungen:

- 32 Abkommen zur Förderung und gegenseitigen Schutz von Investitionen mit 33 Ländern

- 9 begrenzte Abkommen im Rahmen der Lateinamerikanischen Integrationsvereinigung (ALADI)

- Mitgliedschaft im Transpazifischen Partnerschaftsvertrag

- Das bekannteste dieser Handelsabkommen ist das T-MEC/USMCA

Tratado entre México, Estados Unidos y Canadá (T-MEC)

T-MEC bietet spezielle Zolltarifbehandlungen für Sendungen zwischen den USA, Mexiko und Kanada.

Am 1. Juli 2020 ersetzte T-MEC das NAFTA (North American Free Trade Agreement), welches eines der ältesten und bekanntesten Handelsabkommen war. T-MEC ermöglicht minimale formale Einfuhrverfahren und spart den Verbrauchern Geld, was den globalen Handel fördert. T-MEC bietet erhebliche Einsparungen für Händler, die Waren aus den USA, Kanada oder Mexiko importieren, die den Ursprungsregeln entsprechen.

Jedes Land, das Teil des T-MEC ist, nennt das Abkommen mit seinem eigenen Namen:

- In den Vereinigten Staaten: United States-Mexico-Canada Agreement (USMCA)

- In Mexiko: Tratado entre México, Estados Unidos y Canadá (T-MEC)

- In Kanada: Canada-United States-Mexico Agreement (CUSMA)

Es ist wichtig, der Handelsrechnung eine Erklärung hinzuzufügen, die bescheinigt, dass die importierten Waren aus einem T-MEC/CUSMA/USMCA-Land stammen.

Beispielerklärung:

"Ich bescheinige hiermit, dass die Waren dieser Sendung als Ursprungsgüter für die Zwecke der präferenziellen Zollbehandlung unter T-MEC/CUSMA/USMCA qualifizieren."

Die Zoll- und Steuersätze, die Mexiko für die USA und Kanada unter diesem Abkommen bietet, sind wie folgt:

- Importsendungen im Wert von bis zu 50 USD: sind von Zöllen und Steuern befreit. Sendungen nach Mexiko im Wert von unter 50 USD gelten als Waren von geringem Wert. Waren von geringem Wert unterliegen keinen Zoll- oder Steuergebühren, sofern sie vom Zoll freigegeben werden.

- Importsendungen im Wert von 50,01 USD bis 117 USD: haben einen Gesamtsteuersatz von 17%, wenn die Sendung aus Kanada oder den USA kommt. Importe aus dem Rest der Welt unterliegen einem einheitlichen Satz von 19%.

- Importsendungen im Wert von 117 USD bis 1.000 USD: haben einen Gesamtsteuersatz von 19%, unabhängig vom Herkunftsland, einschließlich der USA und Kanada.

- Importsendungen im Wert von mehr als 1.000 USD: haben einen Gesamtsteuersatz von 20% für globale Sendungen, einschließlich der USA und Kanada. Formale Zollverfahren, die in der Regel zusätzliche Unterlagen und Lizenzen erfordern, müssen für Sendungen über 1.000 USD eingereicht werden. Beachten Sie, dass diese Sendungen wahrscheinlich Verzögerungen im Transit erleben werden.

- T-MEC-Sendungen sollten ein Ursprungszeugnis beinhalten. Jedes Format ist akzeptabel, solange es die neun Datenelemente enthält, zu denen gehören:

- Informationen über den Bescheiniger, Exporteur, Produzenten und Importeur der Ware

- Eine Beschreibung und die harmonisierte Tarifsystem (HTS) Klassifikation der Ware auf 6-stelliger Ebene

- Die Ursprungskriterien, unter denen die Ware qualifiziert

- Der Deckungszeitraum (wenn die Bescheinigung mehrere Sendungen abdeckt)

- Eine autorisierte Unterschrift und Datum

- T-MEC-Sendungen sollten ein Ursprungszeugnis beinhalten. Jedes Format ist akzeptabel, solange es die neun Datenelemente enthält, zu denen gehören:

Mexiko ist Mitglied der Welthandelsorganisation

Als Mitglied der Welthandelsorganisation (WTO) muss Mexiko die Meistbegünstigungsklausel einhalten, die ein Land dazu verpflichtet, allen anderen WTO-Mitgliedsländern dieselben Zugeständnisse, Privilegien oder Immunitäten zu gewähren, die einem Land in einem Handelsabkommen gewährt werden. Wenn beispielsweise ein Land die Zölle für ein Land um 10% senkt, besagt die Meistbegünstigungsklausel, dass alle WTO-Mitglieder in diesem Land eine Zollsenkung von 10% erhalten.

Zollressourcen

Mexikos Zollbehörde

Offizielles Portal von Mexiko - Servicio de Administración Tributaria (SAT)

Zollrückerstattungen in Mexiko

Mexiko verwendet ein Online-Portal des SAT oder ein Modul für Steuerdienstleistungen, um Mehrwertsteuerrückerstattungen zu bearbeiten, was eine Registrierung und das Ausfüllen von Formularen zur Steueridentifikation (bekannt als Registro Federal de Contribuyentes oder RFC) erfordert.

Hinweis: Sprechen Sie mit Ihrem Spediteur über Zollrückerstattungen.

Versand und Compliance

Top-Kurierdienste:

- DHL Express

- FedEx

- UPS

- USPS

- Correos De Mexico

- Estafeta

- RedPack

Je nach Kurier können zusätzliche Versandgebühren anfallen:

- Sendungsverfolgung

- Versicherung

- Treibstoffzuschlag

- Gebühr für Fernlieferungen

- Unterschriftsgebühr

- Übergewicht- oder Übergrößengebühr

- Gebühr für besondere Handhabung

- Gebühr für gefährliche Güter

- usw.

Dokumentation und Papierkram

Um clear Zoll in Mexiko zu passieren, sind spezifische Dokumente für jede Sendung erforderlich. Das Versäumnis, erforderliche Details—insbesondere die Steuer-ID—einzuschließen, kann zu Zollverzögerungen oder Rücksendungen führen.

-

- Muss die RFC des Empfängers (Registro Federal de Contribuyentes) enthalten—dies ist die Steueridentifikationsnummer des Empfängers und ist für alle Importe nach Mexiko obligatorisch. Dies muss im Feld für die Steuer-ID des Empfängers auf der Rechnung erscheinen.

- Akzeptierte Werte: RFC, CURP (Clave Única de Registro de Población) oder eine ausländische Steueridentifikationsnummer.

-

Ursprungszeugnis: Wenn der Warenwert (Warenwert vor dem Transport) über 1.000 USD liegt

Erhalten Sie weitere Details auf der Seite der International Trade Administration zu Importanforderungen und Dokumentation.

Eingeschränkte, verbotene und kontrollierte Importe nach Mexiko

Regierungsbehörden regulieren Importe.

Verbotene Artikel

- Mohn

- Marihuana

- Thalliumsulfat

- Diacetylmorphin

- Elektrische, elektronische und Haushaltsgeräte

- Bier

- Zigarren

- Sperrholz

- Und mehr

Eingeschränkte Artikel

- Gebrauchte Reifen und Waren

- Gebrauchte Kleidung

- Waffen, Patronen, Sprengstoffe

- Extrakte, Essenzen, Konzentrate oder jede Kaffeebasis

- Und mehr

Gesetzliche Vorschriften für Unternehmen

Registrierung

(Für B2B-Sendungen) Das Unternehmen, das Waren nach Mexiko importiert (die Empfänger), muss sich in Mexiko als Unternehmen registrieren und eine Steuer-ID-Nummer erhalten. Dies erfolgt über das offizielle Register der Importeure der mexikanischen Regierung, bekannt als „Padron de Importadores.“ Diese Registrierung ermöglicht es dem Importeur, Teil der mexikanischen Steuerbehörde (SAT) zu werden.

Zollagent

Viele Sendungen erfordern einen Broker, um die Sendung clear. Alle Sendungen unterliegen einer Vorinspektion durch den Zollhausbroker. Es wird empfohlen, dass hochpreisige Sendungen (im Wert von über 1.000 USD) einen lokalen Zollagenten nutzen.

Was sind die beliebtesten E-Commerce-Plattformen in Mexiko?

Die fünf beliebtesten E-Commerce-Plattformen in Mexiko sind Amazon.com.mx, Walmart.com.mx, Shein.com.mx, liverpool.com.mx und Coppel.com.mx.

Mexiko Länderführer

Erfahren Sie mehr über den grenzüberschreitenden E-Commerce, Versand und Import.

Wenn Sie Ihr E-Commerce-Geschäft nach Mexiko ausweiten möchten, sind Sie hier genau richtig. Lesen Sie weiter, um alles zu erfahren, was Sie über den Verkauf von Waren nach Mexiko wissen müssen.

ausweiten möchten, sind Sie hier genau richtig. Lesen Sie weiter, um alles zu erfahren, was Sie über den Verkauf von Waren nach Mexiko wissen müssen.