Ocena łatwości importu towarów: C

Łatwość prowadzenia biznesu 4/5

- Dzięki zaawansowanej i efektywnej branży e-commerce, nie wspominając o tym, że Meksyk jest drugą co do wielkości gospodarką w Ameryce Łacińskiej, Meksyk jest korzystny dla prowadzenia biznesu.

- Meksyk jest członkiem kilku organizacji handlowych i ma bardzo konkurencyjny rynek. Meksyk ma głębokie więzi handlowe i inwestycyjne z Stanami Zjednoczonymi (USA), co czyni go korzystnym miejscem do prowadzenia biznesu, jeśli znajdujesz się w USA.

- Departament Stanu przeprowadza ocenę bezpieczeństwa dla każdego stanu w Meksyku, a Amerykańska Izba Handlowa w Meksyku (AmCham) co roku kieruje badaniem trendów bezpieczeństwa, które wpływają na biznes.

Sprawiedliwość Landed cost 3/5

- Stawki celne i VAT są stosunkowo niskie, co jest korzystne dla landed cost.

- Meksykański próg podatkowy de minimis jest niski, co nie jest korzystne dla landed cost.

- Ich próg celny de minimis jest bardzo wysoki, co jest korzystne dla importów.

Elastyczność regulacji prawnych 3/5

- Meksykańskie regulacje prawne wymagają wielu dokumentów i procedur. Wszystkie regulacje muszą być przestrzegane, aby zapewnić, że towary są płynnie i pomyślnie odprawiane w kraju.

Dostępność i dostępność wysyłki 5/5

- Istnieje wiele opcji przewoźników i wysyłki z powodu stosunkowo dużej powierzchni Meksyku i stosunkowo dużej populacji.

Dostępność i różnorodność metod płatności 5/5

- Dostępne metody płatności obejmują karty kredytowe, karty międzynarodowe, lokalne karty debetowe, gotówkę, procesory online, portfele elektroniczne itp.

Możliwości rynkowe 3/5

- Mniej niż połowa populacji Meksyku robi zakupy online. Jednak ze względu na wielkość rynku meksykańskiego i populacji, istnieje możliwość rynkowa dla niemal każdego produktu.

- Meksyk ma 15. co do wielkości gospodarkę na świecie.

- Meksyk ma stosunkowo niski próg podatkowy de minimis, co może sprawić, że klienci będą bardziej niechętni do zakupu towarów z całego świata, ponieważ te importy będą podlegać cłom i/lub podatkom, jeśli przesyłka przekroczy próg podatkowy de minimis.

Kluczowe statystyki dla Meksyku

| Populacja | 130,9 miliona (2022) |

| PKB | 1,3 biliona USD (2022) |

| PKB na mieszkańca | 9,926 USD (2022) |

| Penetracja internetu | 74% populacji korzysta z internetu (2022) |

| Użytkownicy e-commerce | 48% populacji robi zakupy online (2022) |

| Wiodące kategorie produktów | Układy scalone, rafinowana ropa naftowa, części pojazdów, części maszyn biurowych i samochody |

| Preferowane metody płatności online | Karty debetowe, Visa, MasterCard, American Express, PayPal, płatności gotówkowe, aplikacja Mercado Pago, płatności telefoniczne, karty przedpłacone i portfele elektroniczne |

| Języki | Hiszpański |

| Waluta | Peso meksykańskie/MXN/$ |

Landed cost dla Meksyku

landed cost dla transakcji transgranicznej obejmuje wszystkie cła, podatki i opłaty związane z zakupem. Obejmuje to:

- Cena produktu

- Wysyłka

- Cła

- Podatki

- Opłaty (przewalutowanie, przewoźnik, broker, opłaty celne lub rządowe)

Meksykańskie cło, podatek i de minimis

Dalsze wyjaśnienia dotyczące cła, podatku i de minimis podano poniżej

Cło i podatek de minimis

- Cło de minimis: 1,000 USD

- Podatek de minimis: 50 USD

Na podstawie wartości FOB zamówienia

Wartość de minimis

Cło i podatek będą naliczane tylko na importy do Meksyku, gdzie całkowita wartość FOB importu przekracza meksykańskie de minimis cła lub podatku. Jeśli wartość FOB zamówienia do Meksyku wynosi ponad 50 USD, to podatek będzie naliczany. Jeśli wartość FOB zamówienia do Meksyku wynosi ponad 1,000 USD, to cło będzie naliczane. Przesyłki o wartości FOB poniżej de minimis podatku i cła będą uważane za import wolny od podatku i cła; jeśli wartość FOB przekracza obie wartości de minimis, cło i podatek będą naliczane.

Podatek importowy

- Meksyk ma struktury podatkowe oparte na progach, które wynoszą od 16% do 20%

Zastosowane do wartości CIF zamówienia

Impuesto al valor agregado (IVA)/Podatek od wartości dodanej (VAT)

Podatek od wartości dodanej (VAT)/Impuesto al valor agregado (IVA) w Meksyku wynosi od 16% do 20% dla importów z USA i Kanady. Dla reszty świata, stawka IVA rate wynosi 19%-20%.

Cło importowe

- Średnie cło rate: 5.8%

Zastosowane do wartości CIF zamówienia

Cło rate

Cła Meksyku są obliczane na podstawie wartości CIF zamówienia, z wyjątkiem towarów pochodzących z USA i Kanady, dla których stosuje się wartość FOB. Średnie cło Meksyku rate wynosi 5.8%.

Inne podatki i opłaty

Podatek akcyzowy

- Alkohol: Stawka podatku rate zależy od ilości alkoholu, ale najczęściej stosowane stawki podatkowe to 26.5%, 60% i 53%.

- Tytoń: Stawka podatku rate zależy od rodzaju produktu tytoniowego. Domowe produkty tytoniowe otrzymują podatek w wysokości 30.4%, podczas gdy inne zazwyczaj otrzymują podatek w wysokości 160%.

- Pestycydy: Stawki podatku akcyzowego dla pestycydów wynoszą 6%, 7% i 9%.

- Hazard i loterie: Stawka podatku akcyzowego rate dla hazardu i loterii wynosi 30%.

- Śmieciowe jedzenie: Żywność powyżej 275 kilokalorii na 100 gramów otrzymuje podatek akcyzowy w wysokości 8%.

Cła wyrównawcze i antydumpingowe

-

Cło wyrównawcze (CVD) i opłaty antydumpingowe (AD) to dodatkowe opłaty celne mające na celu zrekompensowanie tego, co kraj (w tym przypadku Meksyk) uważa za dumping lub subsydiowanie niektórych produktów, które konkurują z ich krajowym przemysłem poprzez nieuczciwie handlowane importy.

-

Administracja Handlu Międzynarodowego (ITA) ds. Egzekwowania i Zgodności oblicza stawki cła antydumpingowego (AD)/cła wyrównawczego (CVD) oraz do jakich importów te cła się odnoszą. Ochrona Celna i Graniczna (CBP) realizuje te decyzje i pobiera nałożone na importy cła AD/CVD. Importer jest odpowiedzialny za opłaty AD/CVD. Te zasoby opisują, jak ustalić, czy Twoje importy podlegają stawkom AD/CVD:

- Ogłoszenia w rejestrze federalnym z Departamentu Handlu

- Pisane instrukcje z Departamentu Handlu do CBP

- Strona internetowa ITA

- Jak złożyć wniosek o orzeczenie w zakresie zakresu

- Wszystkie przypadki AD/CVD według opisu i numeru sprawy

- Specjalista ds. importu w odpowiednim Centrum Doskonałości i Ekspertyzy

Uproszczony reżim podatkowy

- Meksyk prowadzi "uproszczony" reżim podatkowy, w którym przesyłki o wartości celnej poniżej 1,000 USD są oceniane w sposób, w jaki cło i podatki są wymienione jako jedna pozycja na fakturze. Dla zamówień poniżej 1,000 USD, cło importowe jest obliczane i wymieniane w linii podatkowej faktury, ale dla zamówień powyżej 1,000 USD, cło jest wymieniane osobno.

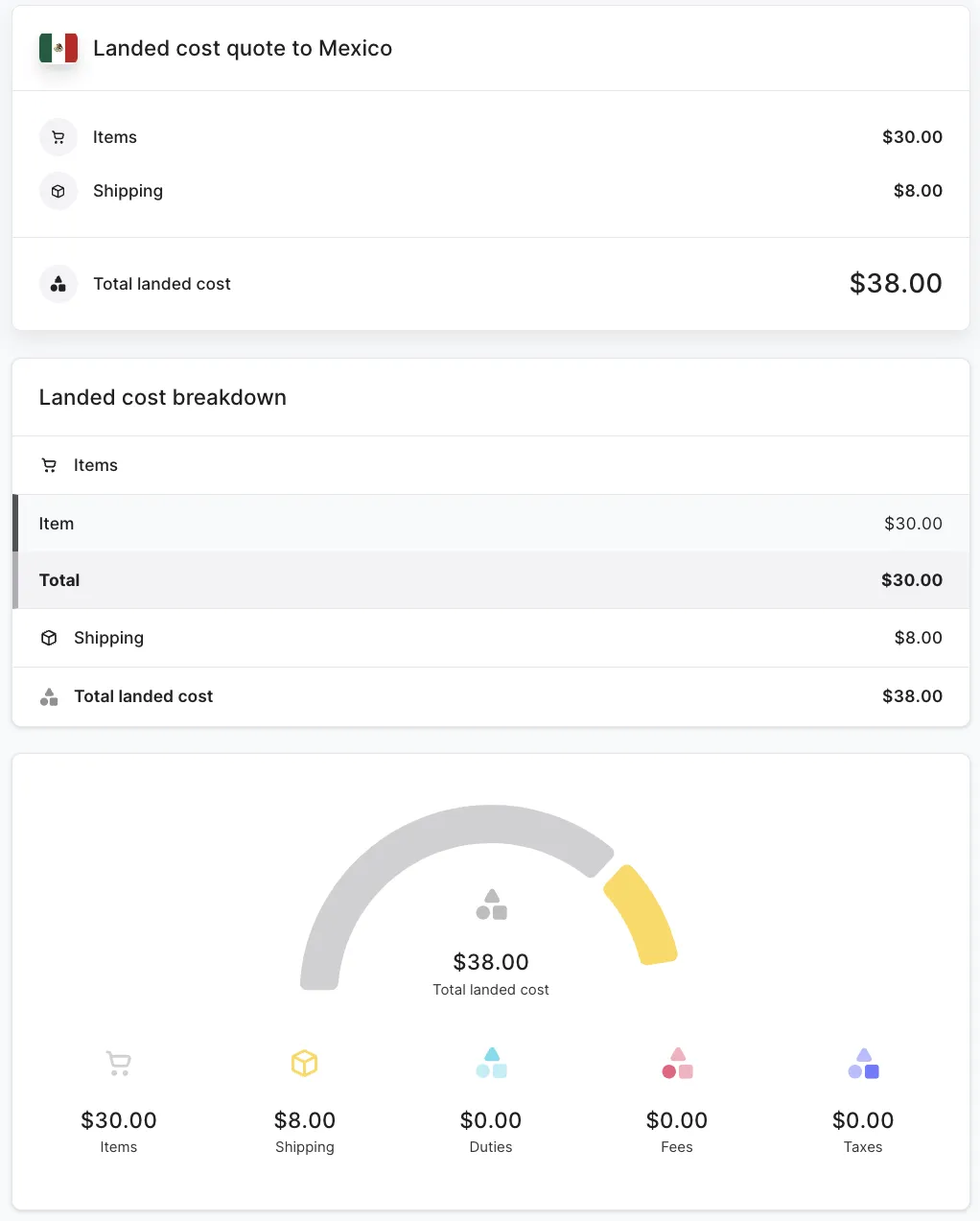

Przykłady Landed cost

Poniżej znajdują się przykłady rozliczeń landed cost dla Meksyku (jeden poniżej wartości de minimis dla ceł i podatków, a drugi powyżej wartości de minimis) obliczone przy użyciu Zonos Quoter:

Landed cost dla przesyłki do Meksyku poniżej wartości de minimis:

Landed cost dla przesyłki do Meksyku powyżej wartości de minimis:

Umowy handlowe

Meksyk ma co najmniej 13 umów handlowych z 50 krajami, które oferują zerową lub znacznie obniżoną stawkę celną rate dla towarów wyprodukowanych w krajach uczestniczących.

Obecnie Meksyk ma następujące umowy:

- 32 umowy dotyczące promocji i wzajemnej ochrony inwestycji z 33 krajami

- 9 umów o ograniczonym zakresie w ramach Stowarzyszenia Integracji Ameryki Łacińskiej (ALADI)

- Członkostwo w Traktacie o Partnerstwie Transpacyficznym

- Najbardziej znaczącą z tych umów handlowych jest T-MEC/USMCA

Tratado entre México, Estados Unidos y Canadá (T-MEC)

T-MEC zapewnia specjalne traktowanie stawki celnej rate dla przesyłek między USA, Meksykiem i Kanadą.

1 lipca 2020 roku T-MEC zastąpił NAFTA (Północnoamerykańska Umowa Wolnego Handlu), która była jedną z najstarszych i najbardziej znanych umów handlowych. T-MEC pozwala na minimalne formalności przy wprowadzaniu towarów i oszczędza pieniądze konsumentów, co sprzyja globalnemu handlowi. T-MEC oferuje znaczne oszczędności dla handlowców importujących towary wyprodukowane w USA, Kanadzie lub Meksyku, które spełniają wymagania dotyczące pochodzenia.

Każdy kraj będący częścią T-MEC nazywa umowę własną nazwą:

- W Stanach Zjednoczonych: United States-Mexico-Canada Agreement (USMCA)

- W Meksyku: Tratado entre México, Estados Unidos y Canadá (T-MEC)

- W Kanadzie: Canada-United States-Mexico Agreement (CUSMA)

Ważne jest, aby dodać oświadczenie do faktury handlowej, certyfikujące, że importowane towary pochodzą z kraju T-MEC/CUSMA/USMCA.

Przykładowe oświadczenie:

"Potwierdzam, że towary objęte tą przesyłką kwalifikują się jako towar pochodzący w celu uzyskania preferencyjnego traktowania taryfowego na podstawie T-MEC/CUSMA/USMCA."

Stawki podatkowe i celne, które Meksyk przewiduje dla USA i Kanady w ramach tej umowy, są następujące:

- Przesyłki importowe o wartości poniżej lub równej 50 USD: są zwolnione z ceł i podatków. Przesyłki do Meksyku o wartości poniżej 50 USD są klasyfikowane jako towary o niskiej wartości. Towary o niskiej wartości nie podlegają opłatom celnym ani podatkowym, pod warunkiem, że zostały odprawione celnie.

- Przesyłki importowe o wartości od 50,01 USD do 117 USD: mają ogólną stawkę podatkową rate wynoszącą 17%, jeśli przesyłka pochodzi z Kanady lub USA. Importy z reszty świata podlegają stałej stawce rate wynoszącej 19%.

- Przesyłki importowe o wartości od 117 USD do 1,000 USD: mają ogólną stawkę podatkową rate wynoszącą 19% niezależnie od kraju pochodzenia, w tym USA i Kanady.

- Przesyłki importowe o wartości powyżej 1,000 USD: mają ogólną stawkę podatkową rate wynoszącą 20% dla przesyłek globalnych, w tym USA i Kanady. Procedury formalnej odprawy celnej, zazwyczaj wymagające dodatkowych dokumentów i licencji, muszą być złożone dla przesyłek powyżej 1,000 USD. Należy pamiętać, że te przesyłki mogą napotkać opóźnienia w transporcie.

- Przesyłki T-MEC powinny zawierać certyfikat pochodzenia. Każdy format jest akceptowalny, pod warunkiem, że zawiera dziewięć elementów danych, które obejmują:

- Informacje o certyfikującym, eksporterze, producencie i importerze towaru

- Opis i klasyfikację towaru w systemie Harmonized Tariff System (HTS) do poziomu 6 cyfr

- Kryteria pochodzenia, na podstawie których towar kwalifikuje się

- Okres ogólny (jeśli certyfikacja obejmuje wiele przesyłek)

- Podpis i datę osoby upoważnionej

- Przesyłki T-MEC powinny zawierać certyfikat pochodzenia. Każdy format jest akceptowalny, pod warunkiem, że zawiera dziewięć elementów danych, które obejmują:

Meksyk jest członkiem Światowej Organizacji Handlu

Będąc członkiem Światowej Organizacji Handlu (WTO), Meksyk musi przestrzegać klauzuli najfavoryzowanego narodu (MFN), która wymaga, aby kraj udzielał wszelkich ustępstw, przywilejów lub immunitetów przyznanych jednej nacji w umowie handlowej wszystkim innym krajom członkowskim WTO. Na przykład, jeśli kraj obniża cła o 10% dla jednego kraju, klauzula MFN stwierdza, że wszystkie kraje członkowskie WTO będą miały swoje cła obniżone o 10% w tym kraju.

Zasoby celne

Meksykańska władza celna

Oficjalny portal Meksyku - Servicio de Administración Tributaria (SAT)

Zwroty celne w Meksyku

Meksyk korzysta z internetowego portalu SAT, lub modułu usług podatkowych, do przetwarzania zwrotów VAT, co wymaga rejestracji i złożenia formularzy identyfikacji podatnika (nazywanego Registro Federal de Contribuyentes lub RFC).

Uwaga: Porozmawiaj ze swoim przewoźnikiem o zwrotach celnych.

Wysyłka i zgodność

Najlepsze usługi kurierskie:

- DHL Express

- FedEx

- UPS

- USPS

- Correos De Mexico

- Estafeta

- RedPack

W zależności od kuriera, dodatkowe opłaty za wysyłkę mogą obejmować:

- Śledzenie

- Ubezpieczenie

- Opłata za paliwo

- Opłata za dostawę do miejscowości oddalonej

- Opłata za podpis

- Opłata za nadwagę lub przesyłkę ponadwymiarową

- Opłata za specjalne traktowanie

- Opłata za towary niebezpieczne

- itd.

Dokumentacja i formalności

Aby clear odprawić przesyłki przez urząd celny w Meksyku, wymagane są konkretne dokumenty dla każdej przesyłki. Brak wymaganych szczegółów—szczególnie numeru identyfikacji podatkowej—może skutkować zatrzymaniem przesyłki przez urząd celny lub jej zwrotem.

-

- Musi zawierać RFC odbiorcy (Registro Federal de Contribuyentes)—jest to numer identyfikacji podatkowej odbiorcy i jest obowiązkowy dla wszystkich importów do Meksyku. Musi się pojawić w polu identyfikacji podatkowej odbiorcy na fakturze.

- Akceptowane wartości: RFC, CURP (Clave Única de Registro de Población) lub zagraniczny numer identyfikacji podatkowej.

-

Certyfikat pochodzenia: Jeśli wartość towarów (wartość koszyka przed transportem) przekracza 1,000 USD

Więcej szczegółów znajdziesz na stronie Wymagania i dokumentacja importowa Administracji Handlu Międzynarodowego.

Ograniczone, zabronione i kontrolowane importy do Meksyku

Agencje rządowe regulują importy.

Przedmioty zabronione

- Mak

- Marihuana

- Siarczan talu

- Diacetylomorfina

- Urządzenia elektryczne, elektroniczne i gospodarstwa domowego

- Piwo

- Cygaro

- Sklejka

- I więcej

Przedmioty ograniczone

- Używane opony i towary

- Używane ubrania

- Broń, naboje, materiały wybuchowe

- Ekstrakty, esencje, koncentraty lub jakakolwiek baza kawowa

- I więcej

Przepisy prawne dla firm

Rejestracja

(Dla przesyłek B2B) Firma importująca towary do Meksyku (odbiorcy) musi zarejestrować się w Meksyku jako firma i uzyskać numer identyfikacji podatkowej. Rejestracja ta odbywa się w Oficjalnym Rejestrze Importerów rządu Meksyku, znanym jako “Padron de Importadores.” Ta rejestracja pozwoli importerowi być częścią Meksykańskiego Urzędu Skarbowego (SAT).

Agent celny

Wiele przesyłek wymaga agenta, aby clear przesyłkę. Wszystkie przesyłki podlegają wstępnej inspekcji przez agenta celnego. Zaleca się, aby przesyłki o wysokiej wartości (o wartości powyżej 1,000 USD) korzystały z lokalnego agenta celnego.

Jakie są najpopularniejsze platformy e-commerce w Meksyku?

Pięć najpopularniejszych platform e-commerce w Meksyku to Amazon.com.mx, Walmart.com.mx, Shein.com.mx, liverpool.com.mx oraz Coppel.com.mx.

Przewodnik po kraju Meksyk

Dowiedz się o transgranicznym e-commerce, wysyłce i imporcie.

Jeśli chcesz rozwijać swój biznes e-commerce w Meksyku , trafiłeś we właściwe miejsce. Czytaj dalej, aby dowiedzieć się wszystkiego, co musisz wiedzieć o sprzedaży towarów w Meksyku.

, trafiłeś we właściwe miejsce. Czytaj dalej, aby dowiedzieć się wszystkiego, co musisz wiedzieć o sprzedaży towarów w Meksyku.